Bagi Anda yang bekerja di sebuah perusahaan ataupun organisasi pastinya sudah banyak mengetahui istilah pajak. Minimal jumlah gaji yang diterima setiap bulan dan bersih, sudah dipotong Pajak Penghasilan (PPh) 21. Sebagai karyawan, Anda harus tahu juga cara perhitungan PPh 21 dari gaji yang Anda terima. Akan tetapi, sebelum sampai pada pembahasan perhitungan PPh 21, ada beberapa hal penting yang perlu dipelajari.

Pengertian PPh 21

Pajak Penghasilan Pasal 21 merupakan pajak atas penghasilan yang berupa gaji, honorium, upah, tunjangan, dan lainnya dengan nama dan dalam bentuk apapun berhubungan dengan pekerjaan, jabatan, jasa atau kegiatan lainnya yang dilakukan oleh orang pribadi sebagai subyek pajak dalam negeri.

Subyek pajak disini adalah pihak yang mendapatkan penghasilan, dalam hal ini adalah karyawan, pegawai, ataupun pekerja yang memenuhi syarat wajib membayar pajak PPh 21.

Dalam istilah pajak, ada yang namanya Dasar Pengenaan Pajak (DPP) yaitu nilai dasar pajak yang didapat dari penghasilan kena pajak dan diambil dari wajib pajak yang menerima penghasilan. Berdasarkan peraturan Dirjen Pajak (PER) Nomor PER-16/PJ/2016 Bab V Pasal 9, Dasar Pengenaan Pajak dan pemotongan PPh 21 yaitu sebagai beriku:

- Penerima penghasilan kena pajak adalah:

- Pegawai tetap

- Penerima pensiun berkala

- Bukan pegawai seperti yang dimaksudkan dalam Pasal 3 huruf C PER-16/PJ/2016 yang menerima upah atau imbalan yang sifatnya berkesinambungan

- Menerima penghasilan dengan jumlah lebih dari Rp 450.000 per hari, yang berlaku bagi pegawai tidak tetap atau pekerja lepas yang mendapat upah harian, mingguan, satuan, atau upah borongan. Sepanjang penghasilan kumulatif yang diperoleh selama 1 (satu) bulan kalender tidak melebihi Rp 4.500.000.

- 50% dari penghasilan bruto, yang berlaku untuk bukan pegawai seperti yang dimaksud dalam Pasal 3 huruf C PER-16/PJ/2016 yang menerima imbalan yang tidak bersifat berkesinambungan.

Jumlah penghasilan bruto, yang berlaku bagi penerima penghasilan selain penerima penghasilan sebagaimana yang dimaksudkan dalam tiga poin di atas.

Apabila Anda belum memiliki tim sendiri, Anda bisa meng-outsource proses ini dengan berlangganan paket jasa pembuatan laporan keuangan dari PAKAR Bisnis.

Tarif Penghasilan Tidak Kena Pajak (PTKP)

Perhitungan PPh 21 didasarkan atas besarnya tarif dari Penghasilan Tidak Kena Pajak (PTKP) yang berlaku. Sesuai Peraturan Menteri Keuangan Nomor 101/PMK.010/2016 Pasal 1, disebutkan besarnya penghasilan tidak kena pajak adalah sebagai berikut:

- Rp 54.000.000 untuk wajib pajak orang pribadi.

- Rp 4.500.000 tambahan untuk wajib pajak yang sudah kawin.

- Rp 54.000.000 untuk seorang isteri yang penghasilannya digabung dengan suami seperti yang dimaksudkan dalam Pasal 8 ayat (1) Undang-Undang Nomor 7 tahun 1983 mengenai Pajak Penghasilan sebagaimana telah beberapa kali dirubah terakhir dengan UU Nomor 36 tahun 2008.

- Rp 4.500.000 untuk setiap anggota keluarga sedarah dan keluarga semenda dalam garis keturunan lurus dan anak angkat, yang jadi tanggungan sepenuhnya, dan paling banyak 3 orang untuk masing-masing keluarga.

Perhitungan PPh 21 Untuk Karyawan

Cara perhitungan PPh 21 ini sendiri sebenarnya telah diatur oleh Dirjen Pajak, tetapi masing-masing perusahaan punya metode perhitungan PPh 21 sendiri yang didasarkan atas gaji bersih ataupun tunjangan pajak yang diperoleh karyawan.

Umumnya terdapat 3 metode dalam perhitungan PPh 21, yaitu:

- Perhitungan PPh 21 Metode Gross

Perhitungan PPh 21 dengan metode gross ini diterapkan untuk pegawai/karyawan atau penerima penghasilan yang menanggung sendiri PPh 21 terutangnya. Maksudnya adalah gaji tersebut belum sepenuhnya dipotong PPh 21.

Contohnya, Reno yang masih berstatus single memperoleh gaji bulanan sebesar Rp 8.000.000, maka perhitungan PPh 21 adalah:

- Gaji pokok: Rp 8.000.000/bulan atau Rp 96.000.000/tahun.

- Tarif PPh: 5%, didapat dari Gaji Pokok 1 tahun dikurangi PTKP.

- PPh 21 (ditanggung sendiri): Rp 2.100.000/tahun atau Rp 175.000/bulan.

- Maka gaji bersihnya (take home pay) sebesar Rp 7.825.000.

- Perhitungan PPh 21 Metode Gross-Up

Metode gross-up adalah cara perhitungan PPh 21 dimana perusahaan memberikan tunjangan pajak yang nominalnya sama dengan jumlah pajak yang dipotong dari gaji karyawan. Tunjangan tersebut biasanya ditambahkan ke penghasilan bruto karyawan yang dikenakan PPh 21.

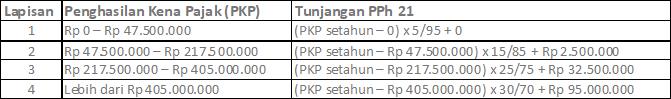

Untuk memperoleh jumlah yang sama besar dengan potongan PPh 21, biasanya perhitungan tunjangan pajak disesuaikan besarnya Penghasilan Kena Pajak (PKP) melalui rumus berikut ini:

Contohnya, Andi yang bekerja di sebuah perusahaan menerima gaji senilai Rp 10.000.000 per bulan, maka perhitungannya adalah:

- Gaji Pokok: Rp 10.000.000/bulan atau Rp 120.000.000/tahun

- Tarif PPh: 15%

- Tunjangan pajak yang diberikan: Rp 825.000/bulan atau Rp 9.900.000/tahun

- Total gaji bruto Andi: Rp 10.825.000/bulan

- Nilai PPh 21 yang dibayarkan oleh perusahaan: Rp 825.000/bulan

Gaji bersih yang diterima Andi: Rp 10.000.000/bulan.

3. Perhitungan PPh 21 Metode Net

Sama seperti metode gross-up dimana perusahaan memberikan tunjangan pajak bagi karyawannya, namun dengan metode net tunjangan pajak tidak ditambahkan ke dalam gaji bruto.

Misalnya, Budi yang bekerja sebagai karyawan perusahaan dan masih single memperoleh gaji bulanan sebesar Rp 8.000.000, maka perhitungannya adalah:

- Gaji Pokok: Rp 8.000.000/bulan atau Rp 96.000.000/tahun

- Total gaji bruto Budi: Rp 8.000.000/bulan

- Tarif PPh 21: 5%

- Pajak yang ditanggung oleh perusahaan: Rp 525.000/bulan atau Rp 6.300.000/tahun

- Nilai PPh 21 yang dibayarkan perusahaan: Rp 525.000/bulan

Gaji bersih Budi: Rp 8.000.000/bulan

Baca juga : Cara Membuat NPWP & E-Fin

Cara Menghitung PPh 21 Gaji Bulanan Karyawan Tetap

Selanjutnya mari kita bahas contoh kasus perhitungan PPh 21 gaji bulanan karyawan tetap. Berikut ulasannya:

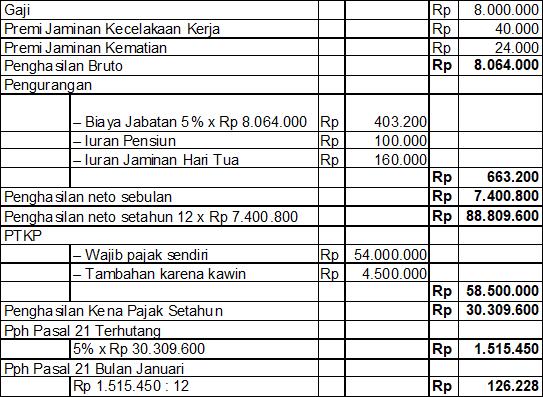

Bapak Dida adalah karyawan dari PT FX, menikah namun belum memiliki anak, dan menerima gaji sebesar Rp 8.000.000. Perusahaannya mengikutkan Dida ke program BPJS Ketenagakerjaan, premi Jaminan Kecelakaan Kerja dan Jaminan Kematian yang masing-masing dibayarkan oleh perusahaan sebesar 0,5% dan 0,30% dari gaji.

PT FX juga menanggung iuran jaminan hari tua sebesar 3,70% setiap bulan dari gaji, sementara Dida membayarkan iuran jaminan hari tua sebesar 2% dari gajinya tiap bulan. Tak hanya itu, Dida juga diikutkan program pensiun untuk karyawan oleh perusahaan.

Iuran pensiun Dida dibayarkan oleh PT FX sesuai ketetapan Menteri Keuangan sebesar Rp 200.000/bulan. Sedangkan Dida membayar iuran pensiunnya Rp 100.000. Lalu pada bulan Desember 2019, Dida hanya mendapatkan pembayaran berupa gaji saja. Maka, perhitungan PPh 21 di bulan Desember 2019 adalah:

Berdasarkan contoh kasus di atas, maka penjelasannya sebagai berikut:

Di baris pertama diisi gaji pokok Rp 8.000.000.

baris keduanya Premi jaminan kecelakaan = 0,5% x Rp 8.000.000 = Rp 40.000

Premi jaminan kematian = 0,3% x Rp 8.000.000 = Rp 24.000

Penghasilan bruto = Rp 8.000.000 + Rp 40.000 + Rp 24.000 = Rp 8.064.000

Catatan: kenapa premi jaminan hari tua yang dibayarkan oleh perusahaan sebesar 3,7% tidak ikut dimasukkan dalam penghasilan bruto? Hal ini karena sesuai aturan Dirjen pajak PER-16/PJ/2016 bahwa “Premi JHT yang diberikan perusahaan tidak dimasukkan sebagai komponen penambah penghasilan. Pengenaan pajaknya akan dilakukan pada saat karyawan menerima JHT.”

Kemudian lanjut baris ke-5, yakni pengurangan yang terdapat Biaya jabatan, Iuran Pensiun, dan Iuran Jaminan Hari Tua. Dari tabel di atas didapat pengurangannya sebesar Rp 663.200.

Maka penghasilan neto sebulan = Rp 8.064.000 – Rp 663.200.

Berikutnya penghasilan neto setahun dikalikan dengan 12 bulan sehingga didapatkan nilainya sebesar Rp 88.809.600. Selanjutnya masukkan tarif PPh berdasarkan kategori PTKP yang ditetapkan. Dari tabel di atas nilai PTKP Dida sebesar Rp 58.500.000.

Maka, Penghasilan Kena Pajak = Rp Rp 88.809.600 – Rp 58.500.000 = Rp 30.309.600.

Selanjutnya perhitungan PPh 21 terhutangnya tinggal mengkalikan Penghasilan Kena Pajak dengan tarif PPh 21, yaitu 5%. Darimana angka 5%? Berhubung penghasilan neto Dida dibawah Rp 50.000.000, jadi tarif pajaknya 5% sehingga didapat perhitungannya Rp 30.309.600 x 5% adalah Rp 1.515.450.

Untuk mengetahui perhitungan PPh 21 per bulannya, hasil PPh 21 terhutang dibagi 12 bulan sehingga besarannya Rp 126.228.

Semoga penjelasan di atas semakin bisa dipahami dan membuat Anda mengerti bagaimana cara perhitungan PPh 21 untuk karyawan. Apabila Anda belum memiliki tim pajak, Anda bisa mengkontak PAKAR Bisnis sebagai konsultan pajak di Jakarta.